Die Candlestick Charts gehören zu den Tools mit dem meisten Nutzen, um die durch Emotionen gesteuerten Preisschwankung im Candlestick Chart vorherzusagen. Ein Japaner hatten den Candlestick Chart ursprünglich schon im 17. Jahrhundert erfunden und sich dadurch die Psychologie des Menschen zu Nutzen gemacht. Er nutze ihn damals auf dem täglich Reismarkt, um Profit aus dem Reis Handel zuschlagen.

Wichtige Punkte

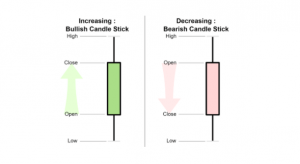

Genau wie ein Bar Chart zeigen tägliche Candles den Preis zur Eröffnung, zur Schließung sowie den minimalen und maximalen Kurs für diesen Tag an. Candlesticks haben einen breiten Teil, der „real Body“ genannt wird, hier grün und rot.

Die Höhe dieses real Bodys zeigt die Höhe der Kursbewegung vom Eröffnungskurs bis zum Schlusskurs eines jeden Handelstages. Wenn das Objekt gefüllt oder rot ist, heißt das, der Kurs zum Ende des Handels war niedriger als der Startkurs des Tages. Wenn das Objekt leer oder rot ist, heißt es, der Endkurs war höher als der Startkurs.

Neben dem real Body gibt es noch die Dochte des Candlestick Charts. Docht werden die Linien genannt, die vom real Body nach oben und unten abgehen. Sie zeigen den maximalen und minimalen Kurs des Tages an. Candlestick heißt zu Deutsch Kerzenhalter, was die Namensgebung logisch erscheinen lässt. Die Candlesticks sehen nun mal aus wie Kerzen mit einem Docht.

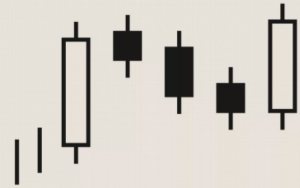

Händler können die Farben des Candlestick Charts in ihrer Handelsplattform ändern. Beispielsweise haben nach unten gerichtete Candles oft einen schwarzen, während nach oben gerichtete Candles oft einen weißen real Body haben. Normalerweise sind sie jedoch rot und schwarz.

Wichtig zu verstehen ist, dass nicht alle Candlesticks wie im Beispiel oben gleich aussehen. Wenn man anfängt, Candlestick Charts zu verwenden, um Aktien zu beobachten und zu handeln, stellt man fest, dass nicht alle Candlesticks, so perfekt sind wie in dem obigen Beispiel. Einige Candlesticks haben nicht einmal Dochte, andere haben sehr kleine Körper und sehr lange Dochte, usw. Das liegt daran, dass die Bildung der Candlesticks von der Preisbewegung der Aktie innerhalb des festgelegten Zeitrahmens abhängt. Ebenfalls ist die Zeitperiode nicht immer ein Tag. Heutzutage gibt es Candlestick Charts in allen zeitlichen Längen.

Beispiel: Nehmen wir an, Sie beobachten einen Penny Stock auf einem 15 Minuten Chart. Fünfzehn Minuten sind eine lange Zeit in der Handelswelt und Penny Stocks können oft volatil sein. Aufgrund der großen Preisschwankungen kann Volatilität oft seltsam aussehende Candlesticks bilden.

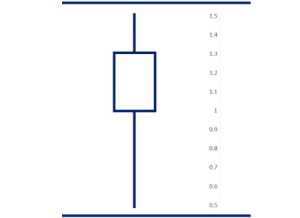

In diesem Beispiel sagen wir, dass der Kurs zu Beginn des 15-Minuten-Fensters bei $1 eröffnet. Aber nach einer Minute kommt es zu einem großen Ausverkauf und die Aktie fällt ganz kurz auf $0,50, bevor sie sich wieder auf $0,80 erholt. Die Aktie pendelt einige Minuten lang um 0,80 $, bevor viele große Kaufaufträge eingehen, welche die Aktie auf 1,50 $ hochtreiben, wo sie noch einige Minuten verweilt. Dann, 2 Minuten vor dem Ende des 15-Minuten-Fensters, beginnt die Aktie wieder zu fallen und schließt bei $1,30.

In diesem Beispiel schloss der Kurs oberhalb der Eröffnung, sodass die Candle leer bzw. grün wäre. Der Eröffnungskurs lag bei 1 $, sodass sich der untere Teil des Bodys bei 1 $ bilden würde und der Schlusskurs bei 1,30 $, dazwischen würde sich der real Body bilden. Der obere Docht würde sich von 1,30 $ nach oben bis zum Hoch von 1,50 $ erstrecken und der untere Docht würde sich von 1 $ nach unten bis zum Tief von 0,50 $ erstrecken. Unten sieht man, wie diese Candle im 15-Minuten-Fenster aussehen würde:

Bar- sowie Candlestick Charts spiegeln dieselben Daten wider, die Differenz ist die Grafik. Candlestick Charts gehören, wegen der farbcodierten real Bodys, welche den Weg von Start- zu Endkurs zeigen, zu den anschaulicheren Diagrammen.

Hier sieht man zum Vergleich zwei Charts desselben Handelspapiers im gleichen Zeitraum. Das linke ist ein Balken Diagramm wohingegen das rechte ein Candlestick Chart ist. Viele Trader ziehen das Aussehen der real Bodys vor, wobei andere das schmale Erscheinungsbild von Bar Charts vorziehen.

Verschiedene Candlesticks

Wie oben erklärt gibt es viele unterschiedliche Arten der Candlesticks. Oft tragen sie Namen, die in der Trading Welt benutzt werden. Hier ein paar der wichtigsten Beispiele.

1 Big Candles

Big Candles sind selbsterklärend, sie bezeichnen solche mit besonders großen Preisunterschieden.

Ein Ausschnitt eines solchen Diagramms zeigt, anhand eines Beispiels das Verhältnis von einer großen, also Big Candle, und einer kleinen Candle

Die kleine Candle könnte ein Preisrückgang von $0,20 gewesen sein, während die große Candle ein Preisrückgang von $2,00 gewesen sein könnte. Das Wichtigste ist, dass große Candles drastische Veränderungen im Preis sind, egal ob sie steigen oder fallen.

Eine Candle sagt uns etwas über das aktuelle Angebot und die Nachfrage während der Lebensdauer der Candle. Eine große Candle, die im Preis sinkt, bedeutet, dass während dieser Zeit das Angebot viel höher war als die Nachfrage. Wenn die Candle im Preis steigt, dann war die Nachfrage höher als das Angebot.

2 Dojis

Ein Doji ist eine Candle, die während einer bestimmten Periode im Preis schwankt, aber zum gleichen Preis öffnet und schließt. Die Periode kann 1 Tag, 1 Stunde oder sogar eine Minute sein. Die Aussage ist immer noch die gleiche, nämlich, dass es eine Unsicherheit im Markt gibt.

An einem Punkt gewannen die Käufer und an einem anderen Punkt die Verkäufer, aber der Markt schloss zum gleichen Preis wie bei der Eröffnung. Wenn der Docht der Kerze groß ist, dann bedeutet das einfach, dass es eine höhere Unentschlossenheit gibt als ein Doji mit einem kleinen Docht.

Dojis Beispiel

Dojis an sich sagen uns, dass es eine Unentschlossenheit im Markt gibt, aber sie sagen uns nicht viel darüber hinaus. Obwohl man sie mit anderen Candle-Stick-Mustern zusammen verwenden kann, um mehr darüber zu erfahren, wie sich der Aktienkurs bewegen wird.

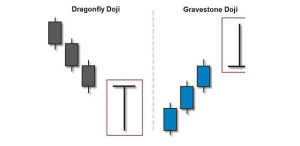

3 Gravestone und Dragonfly

Diese beiden Formen einer Candle sind dem Doji insofern ähnlich, als dass sie zum gleichen Preis öffnen und schließen, aber sie nur in eine Richtung steigen oder fallen. Man sieht sie nur selten im Candlestick Chart, weil dieser Kursverlauf eher unwahrscheinlich ist.

Ähnlich wie der Doji sind sie für sich allein nicht sehr hilfreich, kombiniert man sie aber mit anderen Candlesticks, kann man die Zukunft einer Aktie besser vorhersagen.

4 Shooting Star und Hammer

Dies ist eine Candle, die zu einem Preis eröffnet, dann hoch und runtergeht, um kurz oberhalb des Eröffnungswertes zu schließen. Sie gleiche fast dem Grabstein, schließt jedoch kurz oberhalb des Eröffnungskurses, anstatt zum selben Wert zu schließen.

Ähnlich beim Hammer. Bei diesem Muster fällt der Wert nach Kursöffnung, um dann wieder bis zur Schließung knapp unterhalb des Eröffnungskurses zu steigen, dann ein wenig fällt und wieder steigt, um knapp unterhalb des Eröffnungskurses zu schließen. Dies macht ihn eng mit dem Dragonfly verwandt.

Candlestick-Muster sind wichtige Werkzeuge im technischen Handel. Sie zu verstehen, ermöglicht es Händlern, mögliche Markttrends zu interpretieren und Entscheidungen aus diesen Schlussfolgerungen zu treffen. Es gibt verschiedene Arten von Candlestick-Mustern, die bullische oder bärische Bewegungen signalisieren können. Dieser Teil des Artikels wird kurz darauf eingehen, was Candlestick-Muster sind und was die Top 9 Formationen im Candlestick Chart sind, die alle Trader kennen sollten, um die Märkte mit Leichtigkeit zu beherrschen.

Candlestick-Muster berücksichtigen eine oder mehrere Candlesticks, um technische Trader bei der Entwicklung von Rückschlüssen auf zukünftige Bewegungen und Preismuster des zugrunde liegenden Assets zu unterstützen. Diese werden grafisch in einem Candlestick Chart dargestellt, der zur Marktanalyse genutzt wird.

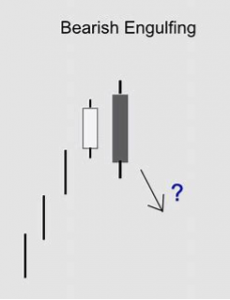

Das bearisch Engulfing Pattern ist am Ende einiger Aufwärtsbewegungen der Diagramme sichtbar. Es kennzeichnet sich durch eine erste Candle einer Aufwärtsbewegung aus, welche von einer größeren zweiten Candle, die eine Verschiebung zu niedrigeren Preisen anzeigt, überholt und verschlungen wird.

Dieses Indiz hat eine größere Zuverlässigkeit, bei einem deutlich höheren Eröffnungskurs der zweiten gegenüber der ersten Candle und bei deutlich niedrigerem Schlusskurs als der ersten Candle. Eine viel größere abwärts Candle zeigt mehr Stärke, als wenn die abwärts Candle nur etwas größer als die aufwärts Candle ist. Das Ergebnis ist meistens ein sinkender Candlestick Chart.

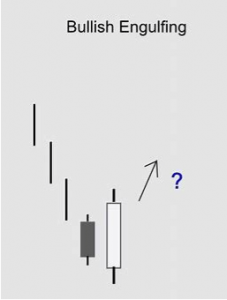

Das Bullish Engulfing Pattern erkennt man, bei einer großen weißen Candle, welche eine kleinere schwarze Vorgänger Candle in beide Richtungen übertrifft. Das Muster kommt normalerweise bei Abwärtstrends auf und signalisiert in der Regel den Anstieg des Wertpapiers.

In diesem Candlestick Chart wird die kleinere schwarze Candle von der größeren weißen Candle überschattet. Dies deutet darauf hin, dass die Aktie die zweite Periode niedriger als den vorherigen Schlusskurs eröffnete und versuchte, während der Handelsperiode tiefer zu fallen. Die Anleger begannen jedoch, die Aktie zu kaufen, was den Preis bei Handelsschluss stark ansteigen ließ und anzeigt, dass die bullische Stimmung die Oberhand gewonnen hat.

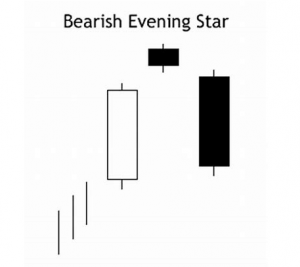

Er besteht aus drei Candles und signalisiert eine Kursumkehr in Richtung unten. Das Aussehen ist im Candlestick Chart unten zu sehen.

Unentschlossenheit, der zweiten Candle zeigt, durch die Abwärtslücke und die negative Candle, welche darauf folgt, dass die Marktstimmung bärisch geworden ist.

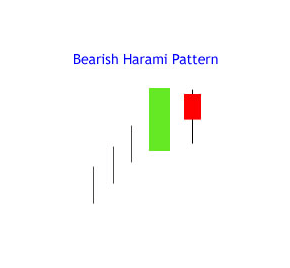

Das bearish Harami kommt bei einem Widerstand oder bei der Kursumkehr nach einem Aufwärtstrend zum Vorschein. Bearish Harami signalisiert eine Umkehr des Trends, wobei dessen Zuverlässigkeit eher gering ist, solange es allein betrachtet wird. Wenn es hingegen mit anderen technischen Indikatoren betrachtet wird, kann es ein beträchtliches Indiz darstellen, welches als Investoren zur Vorhersage genutzt werden kann. Bearish Harami entsteht aus einem Candle Paar, welches an zwei aufeinanderfolgenden Tagen gebildet wird.

Erster Tag: Es entsteht eine lange positive Candle, welche die Abbildung oben grün darstellt.

Zweiter Tag: Es entsteht eine kleine negative Candle, welche die Abbildung oben rot darstellt.

Es erhielt seinen Namen, weil Harami im Japanischen bedeutet: schwanger oder Körper im Inneren. In diesem Muster wird eine kleine Candle von einer größeren verschlungen, deshalb sieht es aus als wäre die größere schwanger.

Diese Muster besteht aus zwei oder mehr Candles, es signalisiert einen sich umkehrenden Abwärtstrend. Meistens bildet es sich mit einer kleinen positiven Candle, welche eine Preisspanne im real Body der bärischen roten Candle hat. Es kann sich während einer Seitwärtsbewegung bilden, ausschlaggebender ist es allerdings im Down Trend.

Ein Harami Cross tritt auf, wenn der zweite Tag ein Doji ist und nicht ein kleiner bullischer oder bärischer Real-Körper. Das Harami Cross ist ein wichtiges Umkehrsignal. Obwohl das Harami cross nach einem Abwärtstrend auftreten kann, ist es bei Tops deutlich effektiver.

In bärischen Marktphasen, in denen ein Doji einer bärischen Candle folgt tritt dieses Muster auf. Das Kreuz ist dabei im Bauch des real Bodys der vorherigen Candle verschlungen. Die Schlussfolgerung der Candlestick Charts bleibt wie beim bullish Harami dieselbe.

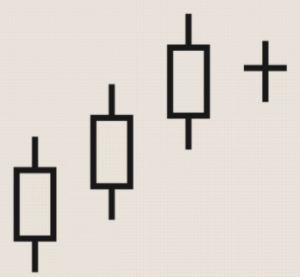

Bullish Rising Three ist ein fortlaufendes Candlestick Chart Pattern. Es ist idealerweise ein Fünf Candles Muster, bei dem die zweite, dritte und vierte Candle der Farbe der ersten Candle entgegengesetzt sind.

Die erste Candle, sollte eine starke weiße Candle sein und in der Nähe des Tageshochs schließen. Die zweite, dritte und vierte Candles sollten kleine schwarze Candles sein, die nicht unter den Tiefststand der ersten Candle brechen sollten. Der Pullback durch die drei Candles sollte kontrollierter Natur sein.

Dieses Muster funktioniert am besten im Daytrading. Es gilt als zuverlässig, wenn die Konsolidierung von drei Candles direkt über einer ganzen Zahl stattfindet. Die letzte Candle ist eine weitere große weiße Candle, die über das Hoch der ersten Candle ansteigt und das Signal für einen Kursanstieg gibt.

Wir haben es hier mit einem bärischen Fortsetzungs-muster zu tun. Es bildet sich idealerweise in 5 Candlesticks ab. Die erste Candle ist lang, ihr folgen drei kleinere rote Candles, welche zusammen nicht tiefer fallen als die erste Candle. Die fünfte Candle ist bärisch und schließt niedriger als alle anderen. Dieses Muster deutet auf einen Bärenmarkt hin.

Schon vor hunderten von Jahren entdeckten Reishändler den Einfluss der Emotionen auf Wertkurse. Wie sich zeigt, ist diese Strategie durchaus real und hilft Tradern, die Kurse mithilfe des Ablesens und Einschätzens der Emotion anderer Marktteilnehmer besser vorauszusagen. Der Candlestick Chart ist wohl das wichtigste als auch hilfreichste Tool eines jeden Traders.